【重要なお知らせ】

2025年4月下旬より、CICのインターネット開示サービスは一時停止となっています。第三者による「なりすまし」申請が発覚し、一部の利用者の信用情報が誤って開示された可能性があるためです(被害対象は36名)。

現在、インターネット経由での信用情報開示(クレジット・ガイダンス情報含む)は利用できず、開示を希望する場合は郵送手続きが案内されています。再開時期は未定であり、詳細はCIC公式サイトにて随時更新されています。

▶ CIC公式「インターネット開示サービス休止のお知らせ」

クレジットカードやローンの審査で重要視される「クレジット・ガイダンス」。2024年末から開示可能になったこの信用スコアを、実際にCICへ開示請求した体験談を交えてわかりやすく解説します。

クレジット・ガイダンスとは?|日本版の信用スコア

「クレジット・ガイダンス」は、信用情報機関CIC(シー・アイ・シー)が提供するスコア型サービスです。CICが保有するデータを分析し、取引履歴に基づいた”指数(スコア)”とその”算出理由”を開示する仕組みで、アメリカの信用スコアに近い性質を持っています。

- 2024年11月28日からは個人も開示可能に

- 2025年4月1日からは金融機関側も審査目的で利用可能に

自分の信用スコアを確認することで、将来のクレジットカード申請やローン審査への備えが可能になります。

CICとは?|日本の主要な信用情報機関

CIC(Credit Information Center)は、日本の3大信用情報機関のひとつで、主にクレジットカード会社や信販会社が加盟しています(2024年3月時点で837社)。

日本国内の主要な信用情報機関

日本にはCIC以外にも以下のような信用情報機関が存在し、それぞれが異なる役割を担っています

- JICC(日本信用情報機構)

主に消費者金融会社やクレジットカード会社が加盟している信用情報機関です。CICと同様、個人の契約情報や支払履歴を管理していますが、消費者金融分野に強みがあります。 - KSC(全国銀行個人信用情報センター)

銀行や信用金庫などの金融機関が主に加盟している信用情報機関です。住宅ローンや自動車ローンなどの大口ローンに関する情報を多く管理しており、銀行系のローン審査で使用されます。

信用情報機関の役割

これらの信用情報機関は、加盟企業が共有する顧客情報をもとに審査を効率化し、信用リスクを軽減する役割を果たしています。具体的には以下のような情報を管理しています:

- 契約内容:契約日や契約金額、支払い回数など。

- 支払履歴:正常な支払いの記録、延滞や滞納の履歴など。

- 残高情報:現在の未払い残高や利用可能額。

- 事故情報:債務整理や破産などの法的手続きの記録。

CICの特徴

CICは主にクレジットカードや信販会社が利用することが多く、カード利用履歴やショッピングリボ払いの記録も含めた幅広い情報を取り扱っています。一方、JICCやKSCはそれぞれ異なる分野に特化しているため、複数の信用情報機関に情報が登録されていることが一般的です。

他の信用情報機関と比較

| 機関 | 主な加盟会社 | 強み |

|---|---|---|

| CIC | クレジットカード、信販 | カード利用履歴、分割払い情報 |

| JICC | 消費者金融 | 小口ローン、キャッシング履歴 |

| KSC | 銀行、信用金庫 | 住宅・自動車ローン、大口融資 |

それぞれの機関は異なる属性の情報を扱っており、自分の信用情報を把握するには複数機関の確認が重要です。

クレジット・ガイダンスのスコアはどう使われる?

クレジット・ガイダンスのスコアは以下のような審査で参考にされます:

- クレジットカードの発行審査

- 住宅ローンやマイカーローンの審査

- キャッシングやリボ払い契約

スコアが高ければ審査通過の可能性が高くなり、逆に低ければ否決や条件付き承認になるケースもあります。

スコアの算出基準は?どんな情報が反映される?

クレジット・ガイダンスのスコアは、CICに登録された信用情報をもとに、年齢・性別・勤務先といった個人属性を含まず、以下の5つの客観的な取引事実を基に算出されます:

- 支払い状況

- 残高(残債額)

- 契約数

- 契約期間

- 申込件数

これらの情報を統計的分析手法で評価し、最小200~最大800の3桁のスコアとして算出されます。AIは使用されておらず、あくまで客観的かつ実証的な手法で構築されています。

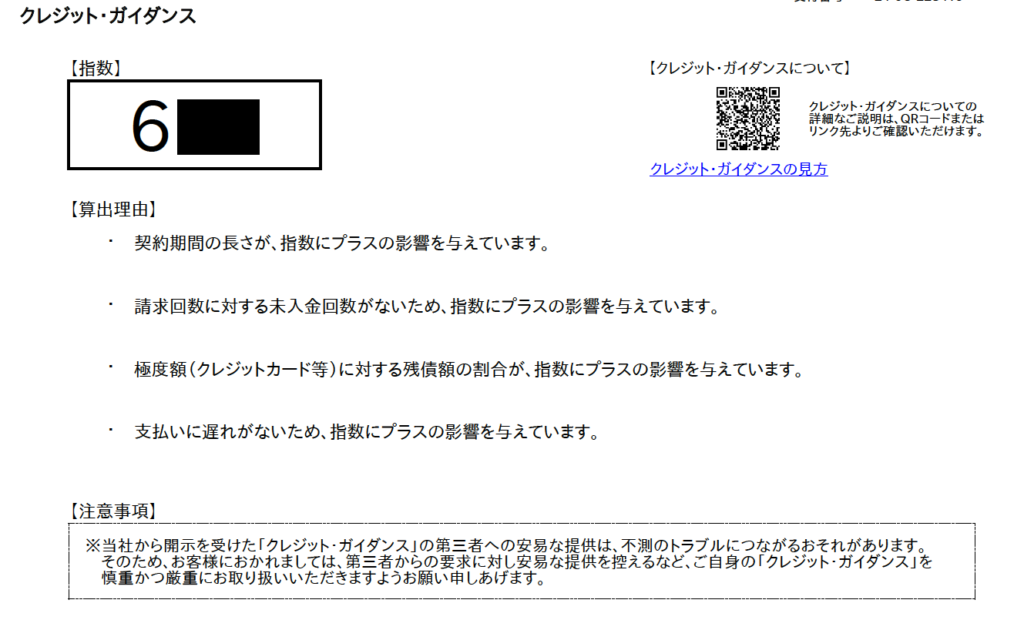

また、スコアには「未入金がないため指数にプラスの影響を与えています」といった形で、最大4つまでの「算出理由」が明示され、透明性が確保されています。

さらに、スコアにはクレジットカードやローンの履歴だけでなく、スマホの端末代を分割払いしている場合も反映されます。そのため、携帯電話の利用でも信用スコアに影響を与える可能性があり、日常的な支払いの習慣が信用力の形成に直結しているといえます。

CICスコアの分布|自分のスコアが全体のどこに位置するかを確認

スコアの仕組みを理解したうえで、次に気になるのは「自分のスコアは高いのか?低いのか?」という点でしょう。

CICが発表している信用スコアの分布は以下の通りです:

| スコア範囲 | 割合 |

| 710~800点 | 約18% |

| 620~709点 | 約52% |

| 530~619点 | 約22% |

| 529点以下 | 約8% |

この分布を見ると、600点台後半から700点台前半に最も多くの人が集中していることがわかります。

- スコアが710点以上であれば、上位18%に入り、信用力が高いと判断される傾向です。

- 一方、530点未満になると、審査の際にネガティブな印象を与える可能性が高いといえるでしょう。

自分のスコアがこの分布のどこに位置しているかを把握することで、将来の審査通過率や信用改善の必要性を判断するうえでの重要な指標になります。

クレジット・ガイダンスの開示請求方法(体験談)

私が実際にCICに開示請求を行った手順を紹介します

- 受付番号の取得

CIC公式サイトにある案内に従い、申込み時に登録した電話番号から指定番号へ発信し、自動音声ガイダンスで受付番号を取得します。

▶CICインターネット開示(公式サイト) - Web申込みフォームに入力

受付番号を取得後、CICの公式サイトから申し込み手続きを行います。個人情報を入力する際、運転免許証番号や受付番号取得時に使用した電話番号に加え、その他の情報を入力する箇所があります。可能な限り正確な情報を入力しておくことで、より正確な信用情報を取得できると感じました。

▶CICインターネット開示(公式サイト) - 開示費用の支払い

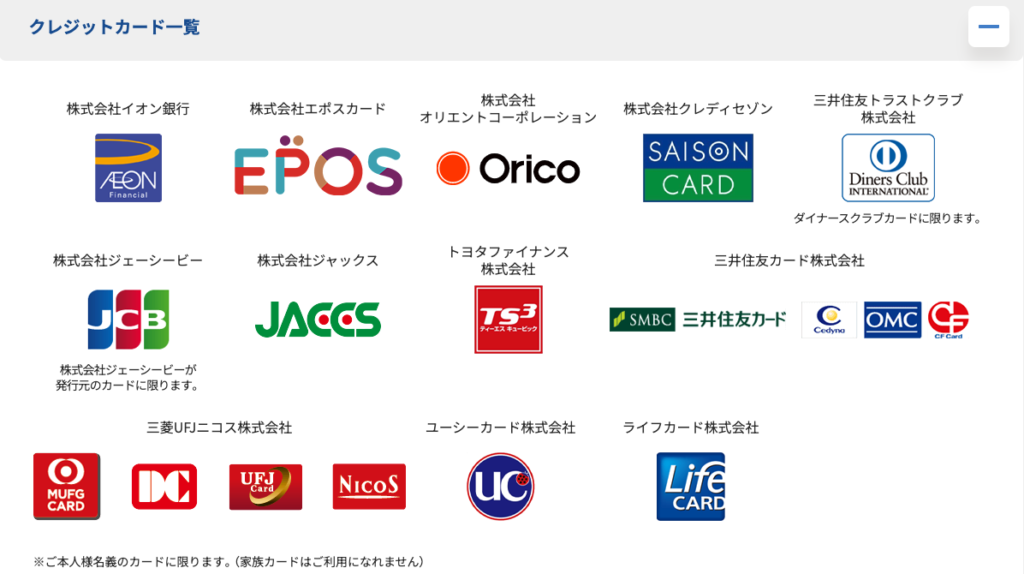

開示には500円の費用がかかります。支払いはクレジットカードまたはキャリア決済、デビットカードに対応。一部カードが使えない場合があるため事前確認がおすすめです。 - PDFで結果をダウンロード

申し込み完了後、すぐにPDFが表示可能となり、パスワード入力で開示情報が確認できます。

私のスコア体験談|スマホで簡単に確認できた

実際にCICの公式サイトからスマートフォンで手続きを行い、スコアと信用情報の開示を確認してみました。

手続き自体は非常にシンプルで、音声ガイダンスに従って受付番号を取得し、その後はオンライン申込ページから氏名・生年月日・電話番号・運転免許証番号などを入力して送信、数分後にはPDF形式でスコアと算出理由がダウンロード可能となりました。

私のスコアは600点台半ばで、平均的な水準といえます。

開示された算出理由を見ると、「支払遅延がないことがプラス要因となっている」といった内容が記載されていました。

一方で、過去にポイ活目的で複数のクレジットカードを発行した経験があり、その履歴がスコアに影響している可能性もあると感じました(算出理由には記載なし)。

また、スマホで開示を申し込む際には、電話番号のほか、正確な個人情報を入力しておくことが重要です。不一致があると信用情報の正確性にも影響する可能性があるため、慎重な入力をおすすめします。

初めての方でも難しい操作はなく、スマホひとつで自分の信用スコアを手軽に確認できるのは大きなメリットだと感じました。

注意点|申込みで気をつけたいこと

- クレカ決済非対応カードがあるので事前に対応ブランドを確認

- 電話番号に加え、その他の情報を入力する箇所があります。可能な限り正確な情報を入力しておくことで、より正確な信用情報を取得できます。

- 開示結果PDFのパスワード入力を忘れずに!

まとめ|スマホで自分の信用スコアを手軽に確認しよう

クレジット・ガイダンスの開示は、自身の信用状況を客観的に把握し、今後の住宅購入やクレジットカード発行前の確認に活用するうえで非常に有益なプロセスです。私自身も実際に開示請求を行い、具体的なスコアや詳細な信用情報を確認することで、これからの計画に役立つ貴重なデータを得られました。

開示手続きはシンプルで、公式サイトからすぐに行えるため、初めての方でも安心して進められるでしょう。ただし、クレジットカード払いに対応しているカード会社が限られている点には注意が必要です。事前に確認し、スムーズな手続きを心がけてください。

ぜひ、この機会に自分の信用情報をチェックし、クレジットの管理をより確実なものにしてみてはいかがでしょうか?